Informace pro plátce daně z příjmů ze závislé činnosti

Informace pro plátce daně z příjmů ze závislé činnosti k novele zákona o daních z příjmů, provedené zákonem č. 142/2022 Sb., kterým se mění zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů, zákon č. 16/1993 Sb., o dani silniční, ve znění pozdějších předpisů, a zákon č. 201/2012 Sb., o ochraně ovzduší, ve znění pozdějších předpisů, v souvislosti s nepeněžním příjmem zaměstnance formou bezplatného poskytnutí motorového vozidla zaměstnavatelem zaměstnanci k používání pro služební i soukromé účely.

S účinností od 1. 7. 2022 bylo ustanovení § 6 odst. 6 zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen „zákon o daních z příjmů“) novelizováno následujícím zněním (změny vyznačeny tučně):

„(6) Poskytuje-li zaměstnavatel zaměstnanci bezplatně motorové vozidlo k používání pro služební i soukromé účely, považuje se za příjem zaměstnance částka ve výši 1 % vstupní ceny vozidla nebo ve výši 0,5 % vstupní ceny, jedná-li se o nízkoemisní motorové vozidlo podle zákona upravujícího podporu nízkoemisních vozidel prostřednictvím zadávání veřejných zakázek a veřejných služeb v přepravě cestujících, za každý i započatý kalendářní měsíc poskytnutí vozidla. Jde-li o vozidlo najaté nebo pořízené na finanční leasing, vychází se ze vstupní ceny vozidla u původního vlastníka, a to i v případě, že dojde k následné koupi vozidla. Pokud ve vstupní ceně není zahrnuta daň z přidané hodnoty, pro účely tohoto ustanovení se o tuto daň zvýší. Je-li částka, která se posuzuje jako příjem zaměstnance za každý i započatý kalendářní měsíc poskytnutí vozidla, nižší než 1 000 Kč, považuje se za příjem zaměstnance částka ve výši 1 000 Kč. Poskytne-li zaměstnavatel zaměstnanci bezplatně v průběhu kalendářního měsíce postupně za sebou více motorových vozidel k používání pro služební i soukromé účely, považuje se za příjem zaměstnance částka ve výši 1 % z nejvyšší vstupní ceny motorového vozidla; je-li motorové vozidlo s nejvyšší vstupní cenou nízkoemisním motorovým vozidlem, považuje se za příjem zaměstnance částka ve výši 0,5 % ze vstupní ceny tohoto motorového vozidla. Poskytne-li zaměstnavatel zaměstnanci bezplatně v průběhu kalendářního měsíce více motorových vozidel současně, považuje se za příjem zaměstnance částka ve výši 1 % z úhrnu vstupních cen všech motorových vozidel s výjimkou nízkoemisních poskytnutých pro služební i soukromé účely a ve výši 0,5 % z úhrnu vstupních cen všech nízkoemisních motorových vozidel poskytnutých pro služební i soukromé účely. Vstupní cenou vozidla se pro účely tohoto ustanovení rozumí vstupní cena uvedená v § 29 odst. 1 až 9.„

K uvedené změně zákona o daních z příjmů jsou definována následující přechodná ustanovení:

“1. Ustanovení § 6 odst. 6 zákona č. 586/1992 Sb., ve znění účinném ode dne nabytí účinnosti tohoto zákona, se použije již pro zdaňovací období roku 2022. Při zúčtování mzdy a výpočtu zálohy na daň z příjmů fyzických osob ze závislé činnosti za kalendářní měsíce roku 2022 skončené přede dnem nabytí účinnosti tohoto zákona se použije § 6 odst. 6 zákona č. 586/1992 Sb., ve znění účinném přede dnem nabytí účinnosti tohoto zákona.“

“2. Nízkoemisním motorovým vozidlem se pro účely daní z příjmů do dne nabytí účinnosti zákona upravujícího podporu nízkoemisních vozidel prostřednictvím zadávání veřejných zakázek a veřejných služeb v přepravě cestujících rozumí silniční vozidlo kategorie M1, M2 nebo N1, které nepřesahuje emisní limit CO2 ve výši 50 g/km a 80 % emisních limitů pro látky znečišťující ovzduší v reálném provozu podle přílohy I nařízení Evropského parlamentu a Rady (ES) č. 715/2007 ze dne 20. června 2007 o schvalování typu motorových vozidel z hlediska emisí z lehkých osobních vozidel a z užitkových vozidel (Euro 5 a Euro 6), v platném znění.“

V první větě k bodu 1 přechodného ustanovení je normováno použití ustanovení § 6 odst. 6 zákona o daních z příjmů, ve znění účinném ode dne nabytí účinnosti tohoto zákona (tedy snížení procentuální částky vstupní ceny z 1 % na 0,5 % u nízkoemisního motorového vozidla, která se považuje pro účely zákona o daních z příjmů za příjem zaměstnance v souvislosti s bezplatným poskytnutím nízkoemisního motorového vozidla zaměstnavatele ke služebním i soukromým účelům zaměstnance), již na celé zdaňovací období roku 2022, ačkoli tento zákon nabývá účinnosti až v průběhu roku 2022.

Druhá věta k bodu 1 přechodného ustanovení upravuje režim zúčtování mzdy a výpočtu zálohy na daň, které se provádějí každý měsíc, a záloha se vypočte ze základu daně pro výpočet zálohy, kterým je v daném měsíci úhrn příjmů ze závislé činnosti zúčtovaných nebo vyplacených zaměstnanci za kalendářní měsíc, tedy včetně příjmu podle § 6 odst. 6 zákona o daních z příjmů plynoucího zaměstnanci v důsledku bezplatného poskytnutí služebního motorového vozidla ke služebním i soukromým účelům zaměstnance. Proto zákon stanoví, že při zúčtování mzdy a výpočtu zálohy na daň z příjmů fyzických osob za kalendářní měsíce, které skončily před nabytím účinnosti tohoto zákona, se postupuje podle dosavadní právní úpravy, avšak od kalendářního měsíce, ve kterém tento zákon nabývá účinnosti (1. 7. 2022), se již při zúčtování mzdy a výpočtu zálohy postupuje podle nové právní úpravy. To znamená, že za tyto kalendářní měsíce (po nabytí účinnosti tohoto zákona) již bude při zúčtování mzdy a výpočtu zálohy na daň z příjmů fyzických osob zohledněna nová právní úprava pro určení příjmu z důvodu bezplatného poskytnutí nízkoemisních motorových vozidel zaměstnavatele zaměstnanci ke služebním i soukromým účelům zaměstnance (resp. příjem bude v těchto případech nižší, než by byl podle dosavadní právní úpravy).

V rámci ročního zúčtování záloh a daňového zvýhodnění potom bude zohledněn nižší základ daně z příjmů ze závislé činnosti též ve vztahu ke kalendářním měsícům skončeným před nabytím účinnosti nové právní úpravy; zaměstnanci tak vznikne přeplatek na dani vzhledem k tomu, že při výpočtu zálohy za kalendářní měsíce skončené přede dnem nabytí účinnosti tohoto zákona byly zohledňovány dosavadní vyšší částky příjmů ze závislé činnosti v souvislosti s bezplatným poskytnutím nízkoemisního motorového vozidla zaměstnavatele zaměstnanci ke služebním i soukromým účelům zaměstnance. V případě zaměstnanců, kteří nemají možnost využít ročního zúčtování záloh a daňového zvýhodnění, se nižší částka příjmů ze závislé činnosti za kalendářní měsíce skončené přede dnem nabytí účinnosti projeví na základě podaného daňového přiznání za rok 2022.

Na základě uvedených skutečností budou plátci daně ze závislé činnosti po skončení zdaňovacího období roku 2022 řešit dva okruhy poplatníků (zaměstnanců), kterým bylo poskytnuto bezplatně nízkoemisní motorové vozidlo k používání pro služební i soukromé účely před účinností zákona č. 142/2022 Sb.:

- Zaměstnance, kteří budou splňovat podmínky ročního zúčtování záloh a daňového zvýhodnění za rok 2022 s příjmy ze závislé činnosti pouze od jednoho plátce daně.

- Zaměstnance, kteří budou od zaměstnavatele v souladu s § 38j odst. 3 zákona o daních z příjmů žádat doklad o souhrnných údajích uvedených ve mzdovém listě, které jsou rozhodné pro výpočet základu daně, daně, záloh a pro poskytnutí slevy na dani a daňového zvýhodnění – Potvrzení o zdanitelných příjmech ze závislé činnosti (25 5460 MFin 5460 vzor č. 30), pro účely podání žádosti o provedení ročního zúčtování záloh a daňového zvýhodnění v případě příjmů od více plátců postupně nebo pro účely podání daňového přiznání k dani z příjmů fyzických osob.

V případě poplatníků, kteří požádají o provedení ročního zúčtování záloh a daňového zvýhodnění s příjmy pouze od jednoho plátce daně, zaměstnavatel v rámci ročního zúčtování záloh a daňového zvýhodnění potom zohlední nižší základ daně z příjmů ze závislé činnosti ve vztahu ke kalendářním měsícům (1-6/2022) skončeným před nabytím účinnosti nové právní úpravy – plátce daně při výpočtu ročního zúčtování záloh a daňového zvýhodnění upraví ve výpočtu - úhrn příjmů - dílčí základ daně.

V případě poplatníků, kteří budou žádat plátce daně o vydání Potvrzení o zdanitelných příjmech ze závislé činnosti, provede plátce daně úpravu v Potvrzení o zdanitelných příjmech ze závislé činnosti na řádcích:

- Úhrn zúčtovaných příjmů ze závislé činnosti zdanitelných v ČR

- Z ř. 1 příjmy vyplacené nebo obdržené do 31. ledna 2023 (§ 5 odst. 4 zákona).

Tedy zohlední nižší úhrn příjmů ze závislé činnosti ve vztahu ke kalendářním měsícům (1-6/2022) skončeným před nabytím účinnosti nové právní úpravy.

V obou případech tedy nebude plátce daně provádět úpravy (opravy) zpětně v jednotlivých kalendářních měsících 1-6/2022, ale úpravy promítne až po skončení zdaňovacího období do výpočtu ročního zúčtování záloh a daňového zvýhodnění nebo provede úpravu na řádcích 1 a 2 v Potvrzení o zdanitelných příjmech ze závislé činnosti při jeho vydání poplatníkovi.

Popsané úpravy se plátci daně žádným způsobem nepromítnou do daňového tvrzení za rok 2022 – Vyúčtování daně z příjmů fyzických osob ze závislé činnosti.

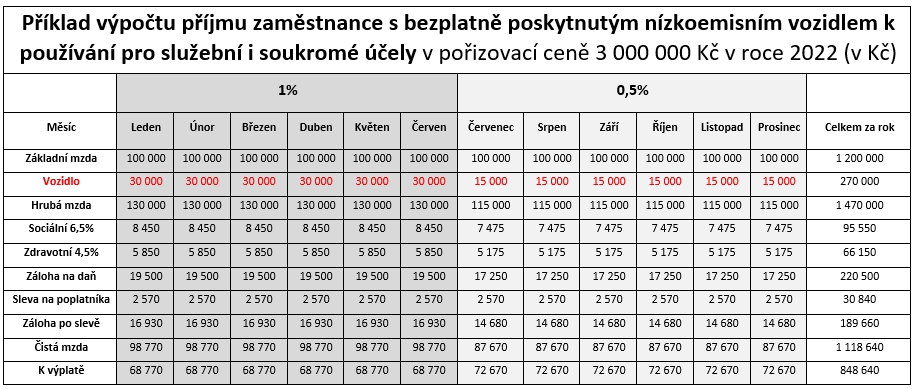

1% vstupní ceny nízkoemisního vozidla za období 1-6/2022 představuje částku 180 000 Kč. Po přepočtu (úpravě) podle přechodného ustanovení, 0,5% vstupní ceny nízkoemisního vozidla za období 1-6/2022 činí 90 000 Kč. Příjem zaměstnance z důvodu poskytnutí nízkoemisního vozidla za 1-12/2022 se sníží o 90 000 Kč (270 000 – 90 000 = 180 000 Kč)

Hrubá mzda (úhrn příjmů) v uvedeném příkladu za 1-12/2022 činí 1 470 000 Kč, po přepočtu (úpravě) podle přechodného ustanovení, bude vykazována částka v Potvrzení o zdanitelných příjmech ze závislé činnosti a ve Výpočtu daně a daňového zvýhodnění 1 380 000 Kč (1 470 000 – 90 000 = 1 380 000 Kč).